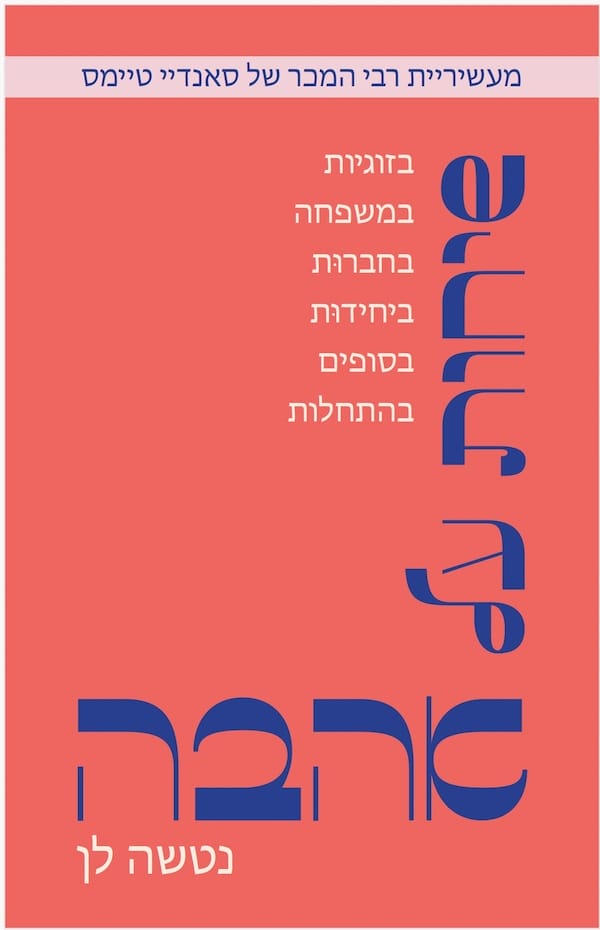

תנו לי לספר לכם על בעיה שאולי תגרום לכם להרגיש טוב יותר לגבי ההתנהלות הכספית שלכם, ולהיות שיפוטיים פחות לגבי ההתנהלות הכספית של אחרים.

אנשים עושים דברים משוגעים עם כסף, אבל אף אחד לא משוגע. הסיבה לכך היא שאנשים שחיו בדורות שונים, שהתחנכו בידי הורים שונים, עם רמות הכנסה שונות ועולם ערכים שונה, בחלקים שונים של העולם, עם מערכות כלכליות שונות ובשוקי תעסוקה שונים, והושפעו מרמות שונות של מזל ומתמריצים שונים — לומדים דברים שונים מאוד.

כל אדם חווה בדרכו הייחודית את אופן התנהלות העולם. חוויה ממקור ראשון משכנעת יותר משיעור שנלמד מכלי שני, ולכן כולנו — אתם, אני, כל אחד — חיים את חיינו עם תפיסות שונות לגבי איך כסף עובד. מה שנראה משוגע בעיניכם עשוי להיראות הגיוני בעיניי.

בן של בנקאי אמיד לעולם לא יוכל להבין כיצד אדם שגדל בעוני ובדלות מתייחס לסיכון ולרווח.

אדם שגדל כשהמחירים נשמרו יציבים לא חווה על בשרו את החוויה של אדם שגדל בתקופה של אינפלציה גבוהה.

איש הייטק שפעל בימי הזוהר של סוף שנות התשעים של המאה ה־20, לא מסוגל להעלות בדעתו מה עבר ברוקר שאיבד הכול בשפל הגדול.

אמריקני לא חווה מעולם את החוויה של אדם אוסטרלי, שמדינתו לא סבלה מיתון זה שלושים שנה.

יש עוד אינספור דוגמאות כאלה.

אתם יודעים דברים על כסף שאני לא יודע, ולהפך. אתם חיים את חייכם בהתאם לאמונות, תחזיות ויעדים שונים משלי, וזה לא כי אחד מאיתנו חכם יותר או יודע יותר, אלא כי כל אחד מאיתנו חי חיים משל עצמו, שעיצבו חוויות שונות, אך משכנעות באותה המידה.

החוויות האישיות שלנו עם כסף מקיפות 0.00000001% ממה שבאמת קורה בעולם, אבל מעצבות 80% מהחשיבה שלנו על איך שהוא עובד. לכן אנשים חכמים באותה המידה יכולים לענות אחרת על שאלות כמו מה הסיבה למיתון כלכלי, כיצד עליכם להשקיע את כספכם, מהו סדר העדיפויות הנכון, מהי מידת הסיכון הרצויה, וכן הלאה.

פרדריק לואיס אלן כתב בספרו על שנות השלושים של המאה ה־20 בארצות הברית, שהשפל הגדול "צילק את נפשותיהם של מיליוני אמריקנים למשך כל חייהם". אבל היו אנשים שחוו את התקופה באופן אחר. כשעיתונאי שאל את ג'ון פ' קנדי במהלך מסע הבחירות שלו לנשיאות, 25 שנה אחרי השפל הגדול, מה הוא זוכר מהימים ההם, כך הוא ענה:

לא חוויתי על בשרי את השפל הגדול. משפחתי הייתה מהאמידות בעולם, העושר שלנו היה בשיאו, היו לנו בתים גדולים יותר, יותר משרתים, ויצאנו ליותר טיולים. הדבר היחיד שראיתי במו עיניי היה שאבי העסיק כמה גננים נוספים רק כדי לספק להם מקור פרנסה. לא ידעתי דבר על השפל הגדול עד שלמדתי עליו בהרווארד.

זה היה עניין גדול מאוד במערכת הבחירות של 1960. אנשים תהו איך אדם שכלל אינו מבין את האירוע הכלכלי הגדול ביותר של הדור ההוא יוכל לנהל את כלכלת המדינה. קנדי הצליח לכפר על החיסרון הזה הודות לניסיונו במלחמת העולם השנייה, אירוע אדיר נוסף שהותיר חותם רגשי עצום בבני הדור ההוא. הניסיון הזה חסר ליריבו העיקרי, יוברט האמפרי.

אנו ניצבים בפני אתגר: אי אפשר לברוא יש מאין תחושה של פחד ואי ודאות, ולא משנה כמה נלמד וכמה פתוח יהיה הראש שלנו. אני יכול לקרוא על החוויה של אדם שאיבד הכול בימי השפל הגדול, אבל איני נושא את הצלקות הרגשיות של מי שבאמת חווה זאת בעצמו. מאידך, אדם שחי בתקופת השפל הגדול לא יוכל להבין איך אדם כמוני יכול להחזיק במניות בשוויון נפש כזה. אנחנו רואים את העולם מבעד למשקפיים שונים.

ניתוחי נתונים יכולים להציג את התנודות ההיסטוריות של שוקי מניות גדולים, אבל הם לא יכולים לתאר איך מרגיש אדם החוזר לביתו ומביט בילדיו כשבראשו עוברת התהייה האם זה עתה הוא עשה טעות שתשפיע על המשך חייהם. כשלומדים היסטוריה אפשר להגיע למצב שבו אנחנו מבינים אירוע מסוים — אבל עד שנחווה אותו בעצמנו ונחוש בהשלכותיו, לא בהכרח נגיע להבנה שתאפשר לנו לשנות את התנהגותנו.

כולנו חושבים שאנחנו מכירים את המנגנון שמפעיל את העולם, אף על פי שאנחנו חווים רק שבריר קטן ממנו. או כפי שאמר המשקיע מייקל בטניק: "יש דברים שצריך לחוות כדי להבין". כולנו קורבנות של האמת הזאת, בדרכים שונות.

בשנת 2006, הכלכלנים אולריקה מָלמֵנדֶייר וסטיבן נֵֶייגֶל מהלשכה הלאומית למחקר כלכלי של ארצות הברית עברו על סקרי הוצאות משקי הבית שנערכו במשך חמישה עשורים, והציגו בפירוט מה האמריקנים עושים עם הכסף שלהם.

בתיאוריה, אנשים אמורים לקבל החלטות בענייני השקעות על סמך היעדים שהם מציבים לעצמם והמאפיינים של אפשרויות ההשקעה שעומדות בפניהם. אבל זה לא המצב בפועל. שני הכלכלנים הללו גילו שהחלטותיהם של אנשים בנוגע להשקעות לאורך חייהם מושפעות במידה רבה מהחוויות שחוו בדורם — ובמיוחד חוויות מראשית חייהם הבוגרים.

אדם שגדל בתקופה של אינפלציה גבוהה השקיע בבגרותו באיגרות חוב פחות מאנשים שגדלו בתקופה של אינפלציה נמוכה. לעומת זאת, אדם שגדל כששוק המניות היה חזק השקיע במניות בהמשך חייו יותר מאנשים שגדלו כששוק המניות היה בשפל.

שני הכלכלנים כתבו: "לפי ממצאינו, מידת הנכונות של משקיעים ליטול סיכונים תלויה בהיסטוריה האישית של כל אחד". לא באינטליגנציה, לא בהשכלה ולא ברמה האינטלקטואלית — אלא בזמן ובמקום המקריים לחלוטין שנולדנו בהם.

הפייננשל טיימס ערך בשנת 2019 ריאיון עם ביל גרוס, מנהל קרנות האג"ח הנודע, וכתב ש"גרוס הודה שכנראה לא היה מגיע לאן שהגיע אילו נולד בדור שלפניו או בדור שאחריו". גרוס ניהל את הקריירה שלו בתקופה ששיעורי הריבית קרסו, ונתנו רוח גבית למחירי האג"ח. זה השפיע לא רק על סוג ההזדמנויות שניצבו בפניו, אלא גם על אופן חשיבתו על ההזדמנויות הללו. גרוס ראה באגרות החוב מכשיר ליצירת הון, בשעה שהדור של אביו, שגדל בצל רמות גבוהות של אינפלציה, ראה בהן מכשיר שיכול לחסל הון.

ההבדלים בחוויות שיש לאנשים עם כסף אינם קטנים, גם כשאלה אנשים שנראים דומים למדי. ראו לדוגמה את שוק המניות. אם נולדתם בשנות השבעים של המאה ה־20, מדד ה־S&P500 עלה כמעט פי עשרה (באופן ריאלי) כשהייתם בני נוער ובני עשרים פלוס. אך אם נולדתם בשנות החמישים של אותה המאה, השוק פחות או יותר עמד במקום (באופן ריאלי) כשהייתם בני נוער ובני עשרים פלוס. אנשים שההבדל היחיד ביניהם הוא שנת לידתם חושבים לאורך חייהם ששוק המניות פועל בצורה שונה.

ומה לגבי האינפלציה? אם נולדתם באמריקה בשנות השישים, כשהייתם בני נוער ובני עשרים פלוס — צעירים נוחים להשפעה שמתחילים להבין איך הכלכלה עובדת — האינפלציה גרמה לרמות המחירים לעלות פי שלושה, שזה המון. בוודאי הייתם זוכרים את תורי הענק שהשתרכו מחוץ לתחנות הדלק, ומודעים לכך שערך המשכורת החודשית הלך ופחת. לעומת זאת, אם נולדתם בשנות התשעים, האינפלציה הייתה נמוכה לכל אורך חייכם, ובוודאי מעולם לא נתתם עליה את דעתכם.

בנובמבר 2009 עמד שיעור האבטלה הכולל בארצות הברית על כ־10%. אלא ששיעור האבטלה בקרב גברים אפרו־אמריקנים בגילאי 16 עד 19 שלא סיימו תיכון עמד על 49%, בשעה שבקרב נשים לבנות מעל גיל 45 ובעלות השכלה גבוהה הוא עמד על 4%.

שוקי המניות המקומיים בגרמניה וביפן נמחקו במהלך מלחמת העולם השנייה. אזורים שלמים הופצצו, ובסיום המלחמה החוות בגרמניה ייצרו תוצרת חקלאית שסיפקה לא יותר מאלף קלוריות ליום לכל אזרח גרמני. במקביל, שוק המניות בארצות הברית הכפיל את שוויו בין 1941 ל־1945, והכלכלה האמריקנית הגיעה לשיא של שני עשורים.

אי אפשר לצפות שאנשים מקבוצות שונות כל כך יחשבו באותו אופן על אינפלציה, שוק המניות, אבטלה או כסף בכלל במשך שארית חייהם; אי אפשר לצפות מהם להתייחס באותה הצורה למידע בתחום הפיננסי; אי אפשר להניח שתמריצים דומים ישפיעו עליהם באופן דומה; אי אפשר לצפות מהם לסמוך על אותם גורמים מייעצים; ואי אפשר לצפות מהם להסכים לגבי הדברים החשובים ביותר, מה שווה בעיניהם, מה סביר שיקרה בעתיד ומהי הדרך הטובה ביותר להתקדם. תפיסת עולמם לגבי כסף התעצבה בעולמות שונים, ולכן תפיסת עולם שנחשבת למושלמת בעיני קבוצת אנשים אחת יכולה להיתפס כמזעזעת בעיני קבוצת אנשים אחרת.

לפני כמה שנים פרסמו בניו יורק טיימס כתבה על תנאי העבודה המחפירים בפוקסקון, ענקית האלקטרוניקה הטאיוואנית, שעוררו בצדק את זעם הקוראים. אחיין של פועלת סינית שלח למערכת העיתון תגובה מעניינת למדי:

דודה שלי עבדה במשך כמה שנים ב"סדנת יזע", כלשון האמריקנים. זו הייתה עבודה קשה, במשך שעות ארוכות, בשכר "נמוך" ובתנאי עבודה "עלובים". אך האם אתם יודעים במה עסקה דודתי לפני שעבדה במפעל ההוא? היא הייתה זונה.

ביחס לחייה הקודמים, עבודה ב"סדנת יזע" נחשבת לשיפור בעיניי. מה שאני יודע הוא שעדיף שדודה שלי "תנוצל" בידי מנהל קפיטליסט מרושע בעבור סכום זעום של דולרים, מאשר שגברים ינצלו את גופה בעבור חופן פרוטות.

לכן צורת החשיבה של אמריקנים רבים מכעיסה אותי. אין לנו אותן האפשרויות כמו במערב. יסודות הממשל שלנו שונים, וכך גם מדינתנו. אז נכון, העבודה במפעל קשה ומפרכת. האם המצב יכול להיות טוב יותר? התשובה היא כן, אבל רק כשמשווים זאת למשרות בארצות הברית.

אני לא יודע איך להגיב לדברים האלה. מצד אחד אני רוצה להתווכח עם מילותיו ולהגיב להן בחריפות, אך מצד שני יש בי חלק שרוצה גם להבין אותן. מעל לכול, זו דוגמה שממחישה איך חוויות שונות יכולות להוביל לנקודות מבט שונות מאוד לגבי נושאים שצד אחד רואה כמעט אינטואיטיבית בצבעים של שחור ולבן.

אפשר להסביר כל החלטה שבני אדם מקבלים בתחום הפיננסי, אם מחברים בין המידע שיש להם באותו הזמן ובין נקודת המבט הייחודית שלהם על איך שהעולם פועל. עשוי להיות להם מידע שגוי או חלקי, אולי הם גרועים במתמטיקה, ייתכן שהם הלכו שבי אחר פרסומות גרועות, שאין להם מושג מה הם עושים או שהם העריכו לא נכון את ההשלכות של המעשים שלהם. כל התרחישים האלה אפשריים. עם זאת, כל החלטה שאנשים מקבלים בתחום הפיננסי נראית להם הגיונית לשעתה לאור מכלול השיקולים שהיו להם. הם מספרים לעצמם סיפור שמסביר מה הם עושים ומדוע, והסיפור הזה מתעצב בהתאם לחוויות הייחודיות שעברו עליהם.

ניקח דוגמה שמסבירה זאת בפשטות: כרטיסי לוטו. הסכום שאמריקנים מוציאים על כרטיסי לוטו גדול מהסכום הכולל שהם מוציאים על סרטים, משחקי מחשב, מוזיקה, אירועי ספורט וספרים. ומי האנשים שקונים את הכרטיסים האלה? בעיקר עניים. משקי הבית בעלי ההכנסה הנמוכה ביותר בארצות הברית מוציאים 412 דולר בממוצע מדי שנה על כרטיסי לוטו — פי ארבעה ממשקי הבית בעלי ההכנסה הגבוהה ביותר. ל־40% מהאמריקנים אין 400 דולר פנויים שהם יכולים לשלוף מהכיס במקרה חירום, מה שאומר שהאנשים שמוציאים 400 דולר על כרטיסי לוטו הם בדיוק אותם אנשים שאין להם 400 דולר זמינים. הם בוחרים לבזבז את רשת הביטחון שלהם על הגרלה עם סיכוי של אחד למיליון לזכות בפרס גדול.

זה נראה משוגע בעיניי, ובוודאי גם בעיניכם. אלא שאני לא נכלל בקבוצה בעלת ההכנסה הנמוכה ביותר במדינה, וכנראה גם אתם לא. לכן קשה לרבים מאיתנו להבין את הצידוקים הבלתי מודעים שיש לאנשים מעוטי הכנסה שקונים כרטיסי לוטו. אבל אם תתאמצו קצת, אתם בוודאי יכולים לחשוב על משהו כזה:

אנחנו חיים מהיד לפה, אין לנו יכולת לחסוך, אין לנו סיכוי להרוויח שכר גבוה יותר, אנחנו לא יכולים להרשות לעצמנו חופשות, מכונית חדשה, ביטוח בריאות או בית בשכונה בטוחה, ואין לנו אפשרות לשלוח את ילדינו לקולג' בלי שנשקע עד הצוואר בחובות. את רוב הדברים שכבר יש לכם, האנשים שקוראים ספרים על כלכלה, או את הדברים שיש לכם סיכוי טוב להשיג, לנו אין. כשאנחנו קונים כרטיס לוטו אנחנו מרשים לעצמו לחלום שנוכל להשיג את כל הדברים הנפלאים שיש לכם ושאתם לוקחים כמובנים מאליהם. אנחנו משלמים על חלום, ואתם אולי לא מבינים את זה כי אתם כבר חיים את החלום. לכן אנחנו קונים כרטיסי לוטו יותר מכם.

אתם לא חייבים להסכים עם ההסבר הזה. לקנות כרטיס לוטו כשאין לכם גרוש על הנשמה זה עדיין רעיון גרוע. אף על פי כן, אני מסוגל להבין פחות או יותר למה כרטיסי הלוטו ממשיכים להימכר. היכולת להבין למה אדם אחר עושה מה שנראה משוגע בעינינו חושפת את השורש של רבות מההחלטות שלנו בתחום הפיננסי.

מעט אנשים מקבלים החלטות פיננסיות אך ורק לאחר ניתוח קר של יתרונות וחסרונות מסודרים בטבלה. רוב הזמן אנשים מקבלים החלטות כאלה במהלך ארוחת ערב או בפגישת עבודה — כלומר במקומות שמעורבים בהם היסטוריה אישית ותפיסת עולם ייחודית, תמריצים, אגו ורגשות — ויוצרים סיפור משכנע בעיניהם.

כדי להסביר מדוע החלטות בענייני כסף קשות כל כך ולמה אנשים שוגים בהן לעיתים תכופות, צריך להבין עד כמה הנושא הזה צעיר.

כסף קיים כבר שנים רבות. אַליַאטֶס, מלך לידיה, ששכנה בשטחה של טורקיה של ימינו, הוא כנראה הראשון שהנהיג שימוש במטבע רשמי, אי אז במאה השישית לפני הספירה. אולם "חיסכון" ו"השקעה" — שני האדנים של כל החלטה בענייני כסף בימינו — מבוססים על מושגים חדשים יחסית.

קחו לדוגמה את הפנסיה. בסוף 2018 היו בחשבונות הפנסיה בארצות הברית כ־27 טריליון דולר, מה שהפך אותם לגורם העיקרי בהחלטות של המשקיע הממוצע בענייני חיסכון והשקעות. אלא שקונספט החיסכון לפנסיה עצמו קיים, במקרה הטוב, שני דורות בלבד.

לפני מלחמת העולם השנייה, רוב האמריקנים עבדו עד יום מותם. כך ציפו שיעשו, וכך נראתה מציאות חייהם. עד שנות הארבעים, יותר מחצי מהגברים בני 65 ומעלה נחשבו לחלק מכוח העבודה.

הביטוח הלאומי ביקש לשנות את המצב הזה, אבל הקצבאות הראשונות שסיפק לא היו אפילו קרובות לפנסיה ראויה לשמה. כשאידה מיי פולר, פנסיונרית הביטוח הלאומי הראשונה, הפקידה את המחאת הקצבה הראשונה שקיבלה מהביטוח הלאומי בשנת 1940, היא עמדה על 22.54 דולר, או 416 דולר במונחי ימינו. רק בשנות השמונים קצבת הביטוח הלאומי לפנסיונרים הגיעה לשווי גבוה מאלף דולר לחודש במונחי ימינו. עד שלהי שנות השישים, יותר מרבע מהאמריקנים מעל גיל 65 נחשבו כחיים מתחת לקו העוני לפי לשכת מפקד האוכלוסין של ארצות הברית.

יש סברה רווחת ש"בעבר לכולם הייתה פנסיה", אבל זו קביעה מופרזת. לפי מכון המחקר אמפלויי בנפיט, רק רבע מאזרחי ארצות הברית מעל גיל 65 נהנו מהכנסה מפנסיה בשנת 1975. אלא שבקרב אותו מיעוט בר מזל, ההכנסה מהפנסיה הייתה רק 15% מההכנסה הכוללת למשק הבית. בשנת 1955 נכתב בניו יורק טיימס על הרצון הגובר לצאת לפנסיה, אף על פי שהדבר המשיך להיות בלתי אפשרי: "כולם מדברים על פרישה לגמלאות, אבל רק מתי מעט עושים משהו בעניין". הרעיון שלכולם מגיעה קצבת פנסיה ראויה לשמה תפס תאוצה רק בשנות השמונים, ומאז הציפייה הרווחת היא שכולם צריכים לחסוך ולהשקיע את כספם במשך רוב ימי חייהם כדי להשיג זאת.

רק כדי שתבינו כמה צעיר הרעיון הזה: אפיק החיסכון הפנסיוני האמריקני (k)400 לא התקיים עד 1978, ותוכנית החיסכון Roth IRA הושקה רק ב־1998. במושגים של חיי אדם, התוכנית הזאת בקושי הגיעה לגיל שמותר לה לשתות אלכוהול. זה לא סוד שרבים מאיתנו גרועים בחיסכון והשקעה לקראת הפנסיה, אבל זה לא שאנחנו משוגעים — אנחנו פשוט חדשים בעסק.

דבר דומה קורה גם עם ההשכלה הגבוהה. שיעור האמריקנים מעל גיל 25 ובעלי תואר ראשון עלה מ־1 מכל 20 בשנות הארבעים ל־1 מ־4 בשנת 2015. שכר הלימוד הממוצע בקולג' גדל פי ארבעה בפרק הזמן הזה. אירוע גדול ומשפיע כל כך שעבר על החברה בפרק זמן קצר כל כך יכול להסביר מדוע, למשל, אנשים רבים כל כך קיבלו החלטות גרועות בתחום הלוואות הסטודנטים במהלך עשרים השנים האחרונות. עדיין אין לנו ניסיון מצטבר של כמה עשורים ללמוד ממנו, אז אנחנו מאלתרים.

אותו הדבר נכון לגבי קרנות מחקות, שקיימות בקושי חמישים שנה, וקרנות גידור, שהחלו לצבור תאוצה רק ב־25 השנים האחרונות. אפילו הלוואות קמעונאיות — משכנתאות, כרטיסי אשראי או הלוואות לרכישת רכב, שנפוצות מאוד בימינו, תפסו תאוצה רק לאחר מלחמת העולם השנייה, עם חקיקתו של חוק ה־GI שנועד להקל על הסתגלותם של החיילים ששבו משדה הקרב, ואפשר למיליוני אמריקנים לקחת הלוואות.

הכלב בוית לפני עשרת אלפים שנה, ובכל זאת עדיין טבועים בכלבים כמה מדפוסי ההתנהגות הפראיים של אבותיהם הקדמונים; ואילו אנחנו מקווים להסתגל בהצלחה ובשלמות למערכת הפיננסית המודרנית, שצברה ניסיון של עשרים עד חמישים שנה בלבד.

כשמדובר בנושא שמושפע כל כך מרגשות, ולא מעובדות, זו בעיה. זה ההסבר לכך שאנחנו לא תמיד מתנהלים עם כסף כפי שהיינו אמורים. אנחנו עושים דברים משוגעים עם כסף מפני שזה משחק חדש יחסית לכולנו, ומה שנראה משוגע בעיניך עשוי להיראות הגיוני בעיניי. אבל אף אחד לא משוגע — כולנו מקבלים החלטות לנוכח החוויות האישיות והייחודיות שעברנו, ולכן באותו הרגע הן נראות לנו הגיוניות לגמרי.

עכשיו בואו אספר לכם איך ביל גייטס התעשר.

5 U. Malmendier, S. Nagel, "Depression Babies: Do Macroeconomic Experiences Affect Risk-Taking?", August 2007.

6 "How large are 401(k)s?", Investment Company Institute, December 2019.

7 R. Butler, "Retirement Pay Often Is Scanty," The New York Times, August 14, 1955.

8 "Higher education in the United States," Wikipedia.

9 K. Bancalari, "Private college tuition is rising faster than inflation .... again," USA Today, June 9, 2017.

נועם אברמוביץ (בעלים מאומתים) –

ספר טוב

עידו בוייקוב (בעלים מאומתים) –

ספר מצוין, מומלץ בחום!

ido shokty –

ספר מצויין!

כתוב בצורה כל כך אמיתית

שי דינה (בעלים מאומתים) –

ספר עם תובנות מדהימות על כסף ועל הפסיכולוגיה שבקבלת החלטות בנוגע אליו.

לירן צור (בעלים מאומתים) –

חופית ישעיהו (בעלים מאומתים) –

👌 מצויין

חופית ישעיהו (בעלים מאומתים) –

👌 מצויין

לירון הבלר (בעלים מאומתים) –

mod.201094@gmail.com (בעלים מאומתים) –

שחר אליאס (בעלים מאומתים) –

ספר בינוני שלא מצליח לרתק אותך אליו

shayaha@gmail.com (בעלים מאומתים) –

מעיין חלא –

ספר טוב

שאול אלשייך (בעלים מאומתים) –

ספר חובה לכל משקיע בשוק ההון, ותיקים וחדשים כאחד. הן לאבא העשיר והן לאבא העני.

מיכאל בנימין (בעלים מאומתים) –

משובח

efi229@walla.com (בעלים מאומתים) –

עשה לי סדר בחיים

שחר פריזר (בעלים מאומתים) –

נתן בהירות

דוד וינשטוק (בעלים מאומתים) –